Themen

Themenspecial

E-Invoicing: Was ist bei der E-Rechnungsstellung zu beachten?

Viele Unternehmen arbeiten schon damit. Andere treffen Maßnahmen, um die notwendigen Voraussetzungen für das E-Invoicing in ihrem Betriebsalltag zu integrieren. Zum 1. Januar 2025 sollen die Regelungen für alle Unternehmen gelten, die ihre Umsätze im B2B-Bereich generieren. Bis dahin gilt es, die gesetzlichen Vorgaben für die elektronische Rechnungsstellung zu erfüllen. Wer dies nicht zu dem vorgegebenen Termin schafft, profitiert von zwei Übergangsfristen.

E-Invoicing: Was bedeutet dies für ein Unternehmen?

Das E-Invoicing nimmt im Zusammenhang mit dem Erstellen von Rechnungen eine wichtige Rolle ein. Hiervon ist der E-Commerce ebenso betroffen wie der digitale Handel. Zukünftig wird das Ausstellen, Versenden und Empfangen einer Rechnung elektronisch gesteuert. Jedes Unternehmen, das von den Regelungen zum E-Invoicing betroffen ist, muss die entsprechenden Vorgaben sowohl für den Rechnungseingang als auch für den Rechnungsausgang umsetzen.

Elektronische Rechnungen kennzeichnen sich dadurch, dass sie als digitales Dokument erstellt werden. Neben dem Ausstellen und dem Versenden ist auch das Bearbeiten und das Empfangen von elektronischen Rechnungen möglich. Wichtig ist, dass in der E-Rechnung neben der Rechnungsnummer auch alle weiteren Angaben enthalten sind, die der Gesetzgeber für eine ordnungsgemäße Rechnung im Sinn des Umsatzsteuerrechts vorsieht.

Für die Erstellung einer E-Rechnung kommen unterschiedliche Formate in Betracht. Neben einem PDF-Dokument gibt es z. B. die X-Rechnung oder eine Rechnung, die im ZUGFeRD-Format erstellt wurde.

Welche Voraussetzungen müssen für das E-Invoicing geschaffen werden?

Um die Voraussetzungen für das E-Invoicing zu schaffen, muss ein Unternehmen ein funktionierendes E-Invoicing-System in die bestehende Betriebsorganisation integrieren. Das System zur elektronischen Rechnungserstellung bildet keinesfalls eine isolierte Lösung ab. Deshalb muss es insbesondere kompatibel mit dem Buchhaltungssystem sein, das in dem betreffenden Unternehmen eingesetzt wird. Auf diese Weise kann gewährleistet werden, dass ein abgerechneter Umsatz in korrekter Höhe in der E-Rechnung erfasst wird.

Neben den technischen Voraussetzungen müssen auch die Mitarbeiter auf den Einsatz des E-Invoicings in ihrem Unternehmen vorbereitet werden. Dies gelingt z. B. durch Schulungen und den passenden Support des E-Invoicing-Anbieters. In jedem Fall profitieren die Mitarbeiter davon, dass die manuelle Dateneingabe in Zukunft entfällt.

Steuerliche Pflichtangaben bei der elektronischen Rechnungsstellung

Ebenso wie bei einer Rechnung auf Papier dürfen auch bei einer elektronischen Rechnung nicht die steuerlichen Pflichtangaben vergessen werden. Neben der Angabe der Steuernummer, der Rechnungsnummer und des Umsatzsteuerbetrages zählen hierzu die folgenden Aspekte:

- Die Herkunft einer E-Rechnung wird dadurch gewährleistet, dass der Rechnungsaussteller eindeutig identifiziert werden kann.

- Das Dokument muss vor Manipulationen geschützt sein. Hauptsächlich muss der Rechnungsersteller sicherstellen, dass die steuerrelevanten Angaben nicht nachträglich geändert werden können.

- Bei der Rechnungserstellung und dem Aufbewahren der Rechnung achtet der Rechnungsersteller darauf, dass das Dokument auch zu einem späteren Zeitpunkt noch lesbar ist. Lesbar bedeutet in diesem Zusammenhang, dass der Inhalt mit dem bloßen Auge erfasst werden kann.

Wurden auf der E-Rechnung wichtige Angaben vergessen oder wird eine elektronische Rechnung nicht entsprechend den gesetzlichen Aufbewahrungsfristen aufbewahrt, kann das Finanzamt bei einer Betriebsprüfung den Vorsteuerabzug versagen.

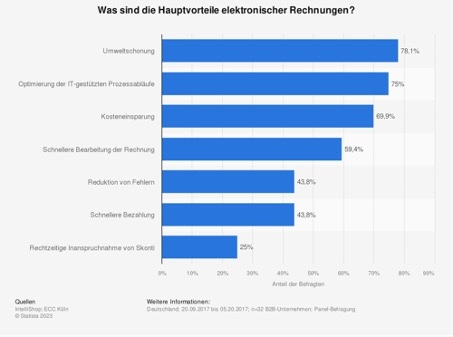

Welche Vorteile stehen mit der E-Rechnungsstellung im Zusammenhang?

Führt ein Unternehmen die elektronische Rechnungserstellung in seinem Betrieb ein, kann es von den folgenden Vorteilen profitieren:

- Mit der elektronischen Rechnungserstellung leistet das Unternehmen einen eigenen Beitrag zur Schonung der Umwelt.

- Durch die Integration in die betriebliche Organisation werden die digitalen Prozessabläufe optimiert.

- Das Unternehmen benötigt weniger Papier. Mit dem Verzicht auf die Anschaffung lassen sich Kosten einsparen.

- Eine Rechnung kann umfassend und schneller bearbeitet werden. Hierbei werden von dem Rechnungseingang bis zur Ablage alle Prozesse umfasst.

- Eine manuelle Übernahme der Daten ist nicht mehr notwendig. Hierdurch können Fehler, die sich bei der Rechnungserstellung einschleichen, minimiert werden.

- Weil eine Rechnung schneller bei dem Rechnungsempfänger ankommt, kann das Unternehmen eine zügigere Bezahlung einkalkulieren.

- Rabatte und andere Preisnachlässe können rechtzeitig in Anspruch genommen werden. Hierdurch wahrt das Unternehmen seine Liquidität.

Wen trifft die Verpflichtung zur elektronischen Rechnungsstellung?

Die Verpflichtung zum Ausstellen einer elektronischen Rechnung trifft grundsätzlich alle Unternehmen, die zu einer Rechnungserstellung berechtigt oder verpflichtet sind. Sie besteht allerdings nur, wenn die Umsätze im B2B-Bereich erzielt werden. Eine weitere Voraussetzung bezieht sich darauf, dass sowohl der Rechnungsersteller als auch der Empfänger seinen Firmensitz im Inland hat. Im grenzüberschreitenden Warenverkehr finden die Regelungen zum E-Invoicing derzeit noch keine Anwendung.

Wer ausschließlich Lieferungen und Leistungen gegenüber privaten Kunden erstellt, ist von den Regelungen zum E-Invoicing nicht betroffen.

Ab welchem Zeitpunkt soll die Verpflichtung zum E-Invoicing verbindlich gelten?

Grundsätzlich soll die Verpflichtung zum Erstellen einer elektronischen Rechnung zum 1. Januar 2025 für alle Unternehmen eingeführt werden, die im B2B-Bereich ihre Kundenbeziehungen pflegen. Hierbei ist zu beachten, dass die Rechnungsnummer in der E-Rechnung enthalten ist.

Um zu verhindern, dass der Umstieg auf das E-Invoicing für die Unternehmen mit einem zu hohen Aufwand verbunden ist, hat der Gesetzgeber zwei Übergangsfristen zugelassen:

- Bis zum 31. Dezember 2026 dürfen Rechnungen, mit denen die Lieferungen und Leistungen der Jahre 2025 und 2026 abgerechnet werden, noch in dem herkömmlichen Papierformat versendet werden. Ebenso wird es bis zu diesem Zeitpunkt noch nicht beanstandet, wenn bei der Erstellung einer elektronischen Rechnung ein falsches Format verwendet wurde. Hierfür muss der Rechnungsempfänger seine Zustimmung erteilen.

- Bis zum 31. Dezember 2027 dürfen die Lieferungen und Leistungen aus dem Jahr 2027 noch mit einer Papierrechnung abgerechnet werden. Als zusätzliche Voraussetzung verlangt das Umsatzsteuerrecht hier, dass das rechnungsausstellende Unternehmen einen Vorjahresumsatz von maximal 800.000 Euro erwirtschaftet hat.

Ab dem Jahr 2028 werden keine Ausnahmen mehr zugelassen. Jedes Unternehmen, das zur Erstellung einer E-Rechnung verpflichtet ist, muss die Anforderungen umsetzen und selbst darauf achten, dass in Rechnung gestellte Umsätze mit einer elektronischen Rechnung abgerechnet wurden.